التعهدات والالتزامات المستمرة في عقود التسهيلات الائتمانية (Covenants)

مقدمة

قد يسدد العميل أقساطه في موعدها، ومع ذلك يجد نفسه في نزاع أو تحت تهديد الإنهاء أو وقف السحب. كيف يحدث ذلك؟ يحدث غالبًا عبر التعهدات والالتزامات المستمرة (Covenants) المدرجة في عقود التسهيلات الائتمانية: وهي شروط تفرض على العميل التزامات متواصلة طوال مدة التمويل، لا تتعلق فقط بالسداد، بل تتعلق أيضًا بالإفصاح، وإدارة الأصول، والحفاظ على نسب مالية، وقيود على قرارات التشغيل والتمويل.

المشكلة أن بعض هذه التعهدات يكون منطقيًا لحماية المخاطر، وبعضها قد يتحول إلى فخ تعاقدي إذا صيغ بعبارات فضفاضة أو بمؤشرات غير واقعية أو بمهل غير كافية.

هذه الصفحة جزء من خدمة: “مراجعة العقود البنكية: عقود التمويل أو عقود التسوية”

ولصفحة الخدمة الرئيسية اضغط: “محامي متخصص في قضايا البنوك في مصر“

قبل قراءة باقي المقال، هل تحتاج إلى استشارة قانونية/ مالية؟ املأ النموذج التالي:

أولًا: ما هي الـ Covenants؟ ولماذا يضعها البنك؟

الـCovenants هي التزامات تعاقدية مستمرة يُطلب من المقترض الالتزام بها خلال مدة التسهيل، وتُستخدم كأداة “إنذار مبكر” للبنك قبل أن يتحول الخطر إلى تعثر فعلي.

تنقسم عادة إلى ثلاث فئات:

- تعهدات معلوماتية/إفصاحية (Reporting Covenants)

- تعهدات مالية (Financial Covenants)

- تعهدات سلوكية/تشغيلية (Negative/Positive Covenants)

ثانيًا: التزامات تقديم بيانات مالية دورية (Reporting Covenants)

هذه من أكثر التعهدات شيوعًا، وقد تشمل:

- قوائم مالية ربع سنوية أو سنوية

- ميزان مراجعة أو تقارير محاسب قانوني

- كشوف مخزون، مديونيات عملاء، تدفقات نقدية

- إخطارات فورية عند أحداث جوهرية (نزاعات كبيرة، حجوزات، تغيرات ملكية… بحسب العقد)

أين الخطر؟

- مهلة تسليم قصيرة لا تتناسب مع الواقع المحاسبي.

- اشتراطات شكلية دقيقة (صيغة/اعتماد/مرفقات) تجعل الإخلال “سهل الوقوع”.

- اعتبار التأخر في الإفصاح إخلالًا يبرر وقف السحب أو التصعيد.

قاعدة مراجعة: يجب ضبط “ما المطلوب” و“متى” و“كيف” و“ماذا يحدث عند التأخر” مع مهلة علاج واضحة.

ثالثًا: تحقيق نسب/مؤشرات مالية معينة (Financial Covenants)

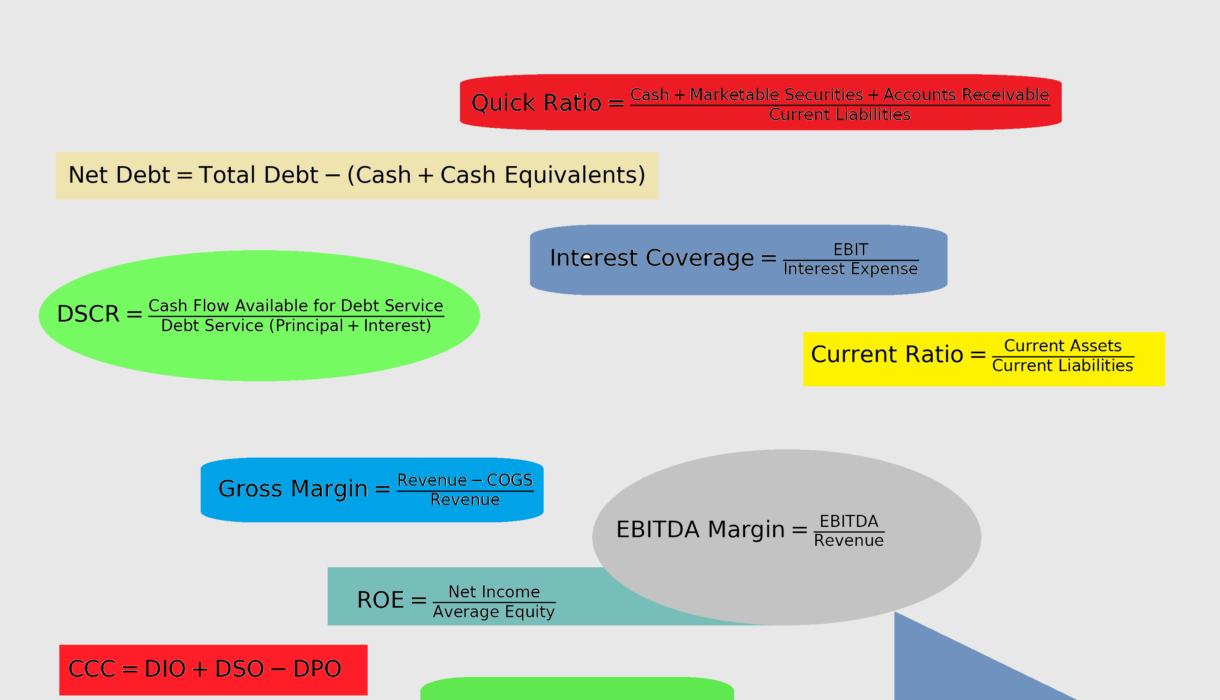

قد يطلب البنك الحفاظ على نسب محددة مثل:

- نسب السيولة (Current Ratio)

- نسب المديونية أو الرفع المالي (Leverage / Debt-to-Equity)

- نسب تغطية خدمة الدين (DSCR)

- نسب الربحية أو حدود الخسائر

- حدود دنيا لصافي حقوق الملكية

لماذا تتحول إلى فخ تعاقدي؟

- مؤشر غير مناسب لطبيعة النشاط

بعض الأنشطة موسمية أو تعتمد على ائتمان تجاري أو مخزون كبير؛ نسبة واحدة قد لا تعكس الواقع. - قياس غير محدد

- هل القياس ربع سنوي أم سنوي؟

- على أساس قوائم مدققة أم داخلية؟

- وفق أي معايير محاسبية؟

الغموض هنا يفتح بابًا للخلاف.

- مؤشر “قاسي” لا يسمح بتذبذب طبيعي

بعض التعهدات لا تضع “هامش أمان” (Cushion) فتتحول أي هزة بسيطة إلى إخلال.

قاعدة مراجعة: المؤشرات يجب أن تكون واقعية، محددة بطريقة القياس، وبها هامش يسمح بتذبذب السوق، مع آلية تصحيح (Cure/Equity injection/Waiver) إن لزم.

رابعًا: قيود على التصرف في الأصول أو الاقتراض من جهات أخرى

هذه تُسمى عادة Negative Covenants وقد تشمل:

- حظر بيع أصل جوهري دون موافقة البنك

- حظر توزيع أرباح أو سحب أرباح الشركاء

- حظر إنشاء رهون جديدة أو ضمانات لدائنين آخرين

- حظر اقتراض جديد أو فتح تسهيلات لدى بنك آخر

- تقييد الاستثمارات أو التوسع أو تغيير النشاط

أين الخطر؟

- عبارات عامة مثل “أي تصرف جوهري” دون تعريف “جوهرية”.

- منع تمويل تشغيلي ضروري لاستمرارية النشاط.

- اشتراط موافقات بطيئة تعطل التشغيل.

قاعدة مراجعة: يجب تعريف المصطلحات (جوهرية/مبالغ كبيرة/أصول رئيسية) ووضع استثناءات تشغيلية منطقية (مثل استبدال معدات، بيع مخزون، تمويل قصير الأجل ضمن سقف).

خامسًا: كيف تصبح الـCovenants “إخلالًا” دون تأخر في السداد؟

قد يسدد العميل في موعده لكن:

- تأخر في إرسال قوائم مالية فترة من الزمن

- انخفضت نسبة مالية بسبب تذبذب موسمي

- باع أصلًا تشغيليًا لاستبداله دون إخطار رسمي

- حصل على تمويل قصير الأجل من جهة أخرى لحل أزمة سيولة

وبعض العقود تعتبر ذلك Event of Default أو سببًا لوقف السحب أو زيادة هامش الفائدة أو طلب ضمانات إضافية، حتى قبل حدوث تعثر فعلي.

سادسًا: علامات خطر (Red Flags) يجب الانتباه لها

- مؤشرات مالية بدون تعريف طريقة القياس أو توقيت القياس.

- عدم وجود مهلة علاج عند الإخلال بتعهدات غير مالية.

- قيود عامة على الاقتراض دون استثناءات تشغيلية.

- إلزام بالحصول على موافقات لكل قرار إداري صغير.

- ربط الإخلال بأي تغيير “يراه البنك مؤثرًا” دون معيار.

سابعًا: ما الذي يمكن فعله عند المراجعة أو عند التفاوض؟

حتى لو العقد “نموذجي”، كثير من العناصر قابلة للضبط:

- وضع مهلة علاج واضحة للتقارير المتأخرة.

- تحديد آلية القياس للمؤشرات المالية وتوقيتها ومعاييرها.

- إضافة هامش أمان للمؤشرات أو استثناء موسمي.

- وضع استثناءات تشغيلية على قيود الأصول والاقتراض.

- تحديد ما الذي يترتب على الإخلال: هل هو إنذار أم وقف سحب أم تعجيل؟

خلاصة

التعهدات والالتزامات المستمرة في عقود التسهيلات الائتمانية ليست تفاصيل ثانوية؛ هي نظام رقابة قد يحمي الطرفين إذا صيغ بعقلانية، وقد يتحول إلى فخ تعاقدي إذا كان فضفاضًا أو غير قابل للتطبيق. المراجعة الجيدة تركز على: قابلية التطبيق، طريقة القياس، مهلة العلاج، وتدرج الجزاءات.

لصفحة الخدمة الأم: مراجعة العقود البنكية: عقود التمويل أو عقود التسوية

ولصفحة الخدمة الرئيسية: محامي متخصص في قضايا البنوك في مصر